Vì sao quỹ mở phá lệ với Novaland?.

Lần đầu tiên, quỹ mở MVIS, hay thường được biết đến với tên VanEck Vectors Vietnam ETF (VNM ETF), có một lựa chọn đặc biệt cho danh mục cổ phiếu của mình. Thay vì chọn cổ phiếu HBC của Hòa Bình, KBC của Kinh Bắc hay CII của Công ty Đầu tư Hạ tầng Kỹ thuật TP.HCM như đa số chuyên gia dự báo, quỹ này lại quyết định rót tiền vào một cổ phiếu khác. Đó là NVL của Novaland.

Sở dĩ giới phân tích không nghĩ đến phương án NVL vì đây là cổ phiếu mới niêm yết cuối tháng 12 năm ngoái. Tính ra, thời gian giao dịch trên sàn của NVL chỉ hơn 2 tháng, trong khi VNM ETF thường chọn những cổ phiếu có thời gian giao dịch tối thiểu 6 tháng.

Như vậy, NVL đã trở thành ngoại lệ của VNM ETF. Không ai có thể đưa ra một lý giải chính xác cho động thái bất ngờ của Quỹ, nhưng với kinh nghiệm nhiều năm nghiên cứu và theo dõi ETF, ông Nguyễn Hồng Điệp đánh giá, VNM ETF chỉ “vi phạm” quy định về thời gian lên sàn, một quy định ít có giá trị nhất. Còn xét các yếu tố khác như vốn hóa thị trường, tỉ lệ cổ phiếu tự do giao dịch thì NVL lại sáng giá hơn so với HBC, KBC, CII hay GTN. Chẳng hạn, NVL đang có quy mô vốn hóa gần 2 tỉ USD, nằm trong top 10 cổ phiếu có vốn hóa lớn nhất thị trường chứng khoán và đạt tỉ lệ free float chấp nhận (tính bằng số cổ phiếu tự do giao dịch trên tổng số cổ phiếu đang lưu hành).

Trên thực tế, tuy là quỹ đầu tư theo chỉ số, với những nguyên tắc riêng, nhưng VNM ETF vẫn thỉnh thoảng đi ra ngoài khuôn khổ. Cách đây 3 năm, VNM ETF từng bất ngờ thêm MSN của Masan vào danh mục với tỉ trọng 8% và loại HPG của Hòa Phát, dù thời điểm đó, hầu hết công ty chứng khoán đều cho rằng HPG sẽ không bị loại. Còn đối với quỹ FTSE, trong lúc không ai nghĩ cổ phiếu BHS của Đường Biên Hòa vào danh mục của quỹ FTSE, do BHS chưa niêm yết bổ sung số lượng cổ phiếu phát hành thêm, FTSE vẫn chọn BHS. Ông Điệp từng lý giải câu chuyện này theo hướng FTSE hoạt động theo mô hình synthetic (tổng hợp nhân tạo), được điều tiết bởi 4 quỹ đầu tư khác của Deutsche Bank, nên FTSE có những lựa chọn mua bán theo cách thức riêng.

Đến nay, động thái của các quỹ có họ ETF càng lúc càng trở nên khó nắm bắt. Khi lựa chọn NVL cho danh mục đầu tư lần này, VNM ETF đã lần nữa gửi đi thông điệp: ở các quỹ có họ ETF, không có quy tắc gì nếu điều đó đem đến lợi ích và giá trị.

Thông thường, rổ cổ phiếu của VNM ETF được duy trì ở con số 25. Theo tiêu chí chọn lựa của VanEck, tỉ trọng đầu tư vào cổ phiếu Việt Nam không thấp hơn 70%, còn lại là nhóm cổ phiếu nước ngoài. Các cổ phiếu nước ngoài của VNM ETF gồm Hansae (Hàn Quốc), Mani, Inc (Nhật), Eclat Textile (Đài Loan), Soco International (Anh), Mcnet (Hàn Quốc), Donaco International (Úc) và mới đây là Regina Miracle (Hồng Kông) đều có mối quan hệ làm ăn tại Việt Nam. Chẳng hạn, Hansae là công ty lớn trong lĩnh vực may mặc với 3 công ty con tại TP.HCM, Tây Ninh và Tiền Giang. Soco International sở hữu cổ phần tại nhiều mỏ dầu ở Việt Nam. Donaco International nắm giữ khách sạn - casino 5 sao Aristo tại Lào Cai. Riêng Regina Miracle đang tiến hành 2 dự án tại Việt Nam, một đặt tại Hải Phòng đã đi vào hoạt động và một đặt tại VSIP Hải Dương.

Đối với cổ phiếu trong nước, danh mục của VNM ETF rất đa dạng về ngành nghề và đều là những mã cổ phiếu có tầm ảnh hưởng lớn đến chỉ số chứng khoán, chẳng hạn như VNM của Vinamilk, VIC của Vingroup, VCB của Vietcombank... Nhưng nếu như VNM ETF tính cách bán bớt phần lớn cổ phiếu trong rổ thì với VNM, VIC, quỹ này lại xác định sẽ mua thêm.

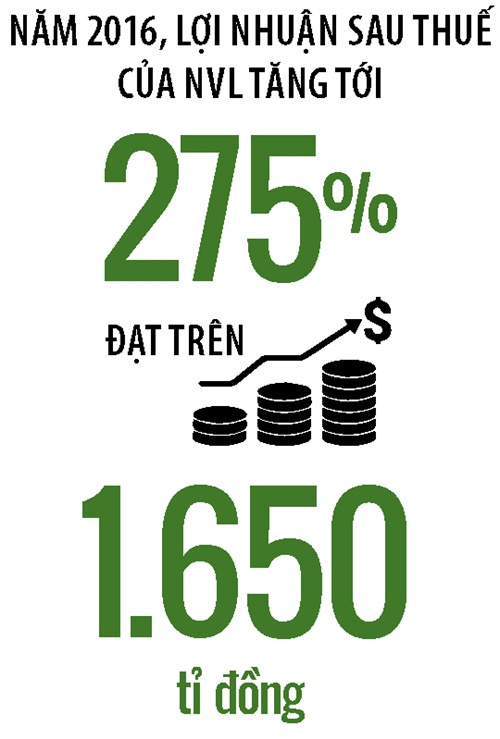

Vingroup và Novaland đều là những doanh nghiệp lớn trong ngành bất động sản Việt Nam. Theo báo cáo phân tích của Công ty Chứng khoán ACBS, Novaland có quỹ đất lớn nhất, với hơn 600ha đất và tổng diện tích sàn xây dựng trên 10 triệu m2. Năm 2016, NVL từng tăng trưởng vượt bậc với lợi nhuận sau thuế tăng tới 275%, đạt trên 1.650 tỉ đồng. Năm nay, dựa vào nguồn thu từ 10 dự án chính gồm Lakeview City, The Tresor, Lucky Palace, Lucky Dragon, Golf Park, Rivergate, GardenGate, Golden Mansion, Orchard Garden, The Botanica, NVL dự kiến đạt lãi gần gấp rưỡi, lên mức 2.500 tỉ đồng. Với triển vọng này, cộng thêm sự tiếp sức của quỹ VNM ETF, cổ phiếu NVL đã tăng liên tục những phiên gần đây, gần chạm ngưỡng 80.000 đồng/cổ phiếu, vượt mức giá dự đoán của các công ty chứng khoán. Trước đó, nhờ đầu tư trước thời điểm lên sàn, giá trị tài sản ròng của Dragon Capital và VinaCapital tại khoản đầu tư vào Novaland cũng đã ghi nhận mức tăng 50-60%.

Theo Công ty Chứng khoán SSI, trong bối cảnh thị trường chứng khoán Việt Nam liên tục xuất hiện thêm các cổ phiếu mới có quy mô vốn hóa lớn và có sức ảnh hưởng mạnh tới thị trường, buộc các quỹ phải thay đổi chiến lược và linh hoạt hơn trong việc lựa chọn cổ phiếu để có được danh mục tốt, có tính đại diện và phản ánh sát diễn biến thị trường.

Điều này phần nào giải thích dù ROS của FLC Faros có điều kiện tốt hơn NVL như vốn hóa lớn hơn, được tự do chuyển nhượng, nhưng vẫn không được VNM ETF chọn. Động lực “phá rào” ở các quỹ có họ ETF còn ở thực tế, trong năm 2016, quỹ Db x-trackers FTSE Vietnam ETF và VanEck Vectors Vietnam ETF đều bị rút vốn ròng hơn 70 triệu USD. Tình hình u ám đến mức Công ty Chứng khoán Rồng Việt từng nhận định, việc các quỹ có họ ETF xây dựng chỉ số riêng để theo dõi đã khiến các quỹ này không theo kịp yếu tố đặc thù ở Việt Nam.

Giá chứng chỉ quỹ của các quỹ mang họ ETF hiện ở mức 12.000-22.000 đồng. Trong đó, xu hướng giao dịch của quỹ VNM ETF là giảm ngắn hạn. Ngoài ra, theo chỉ số NetValForVN (tính giao dịch khớp lệnh qua sàn của nhà đầu tư nước ngoài), các quỹ mang họ ETF chỉ đại diện phần nhỏ cho dòng vốn ngoại và vẫn bán ròng chủ yếu. Vì thế, giám đốc phân tích của một công ty chứng khoán tại TP.HCM cho rằng, động thái tái cơ cấu danh mục ở các quỹ có họ ETF chỉ nên xem như tín hiệu tham khảo hơn là chỉ dẫn trong lựa chọn đầu tư.

Nguồn tin: www.24h.com.vn

Ý kiến bạn đọc

Những tin mới hơn

Những tin cũ hơn